В прошлом году агрессивная политика БКК помешала “Уралкалию” разместить свои акции в Лондоне по цене, устраивающей Рыболовлева, владельца 80% акций компании. Зато именно действия БКК создали все предпосылки, чтобы повторная попытка IPO осенью 2007 г. оказалась успешной.

Калийная ОПЕК

Раньше директор по продажам “Уралкалия” Олег Петров торговал удобрениями из швейцарского офиса. Но полтора года назад перебрался с семьей с берегов Женевского озера… в Минск. Вместе с коллегами по Uralkali Trading. Теперь они работают в Белорусской калийной компании — трейдере, объединившем экспорт “Уралкалия” и “Беларуськалия”.

БКК принадлежит “Уралкалию” и Белоруссии в пропорции 50: 50. Здесь все на паритетных началах: председатель совета директоров БКК — россиянин, гендиректор — белорус, один зам — от Белоруссии, другой — от России и так далее по каждому функционалу. Присутствие в совете белорусского первого вице-премьера Владимира Семашко и зампреда КГБ республики Николая Свороба не должно удивлять: “Беларуськалий” входит в пятерку крупнейших налогоплательщиков Белоруссии.

БКК занимает три этажа в расположенном в центре Минска 20-этажном небоскребе советской постройки, которому, по внешнему впечатлению, не помешал бы как минимум косметический ремонт. Сотрудники компании рассказывают, что принимать закупщиков из Индии и Китая, ворочающих миллионами, им в таком здании неловко. Гостей — а в компании бывает до 400 официальных делегаций в год — частенько вывозят в этнографический музей Дудудки под Минском, где кормят драниками, показывают народную избу, кузницу и т. п.

Ежедневно в восемь утра в своем кабинете на 18-м этаже появляется 56-летний гендиректор БКК Владимир Николаенко, бывший замминистра торговли Белоруссии. Рабочий день начинается с просмотра графика подачи судов под погрузку — товар идет морем во все части света. C Николаенко председатель совета директоров БКК Рыболовлев заключил в 2005 г. пятилетний контракт.

Зачем понадобилось такое необычное партнерство? “Вместе мы контролируем 33% мирового экспорта хлористого калия. Такой объем попробуй замени! — с азартом крепкого хозяйственника объясняет Николаенко. — Если мы с этим ресурсом приходим на какой-то рынок, то, считай, удобрениями он обеспечен. Недостающие объемы можно закупить у других производителей. Но если мы не поставляем [в крупный регион мира] удобрения вообще, остальные производители не смогут закрыть этот рынок”.

Альянс “Уралкалия” и “Беларуськалия” — это своего рода калийная ОПЕК. Принцип аналогичный: ограничивая предложение, производители добиваются роста цен. Потребителям деваться некуда.

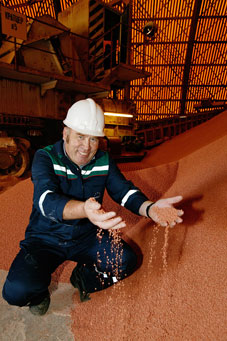

Хлористый калий (КCl) — основное удобрение, влияющее на урожайность сельскохозяйственных культур. Его производят 12 компаний в мире, 3/4 запасов калийных солей находится в Канаде и России. Главные потребители — страны с большим населением (Китай, Индия) или высокоразвитым сельским хозяйством (США, Бразилия и др.). Как правило, правительства этих государств субсидируют агробизнес, а значит, и часть стоимости удобрений. Поэтому закупки ведутся централизованно, через крупных импортеров: Sinochem в Китае, IPL в Индии и т. д. Именно из этих компаний БКК подбирала кадры для своих локальных представительств. Бразильский офис БКК возглавил Филипп Кортес из местного импортера Bunge, а представителем в Китае стал экс-менеджер Sinochem господин Цы, как уважительно называет его Владимир Николаенко (“человек знает рынок, знает, что такое Китай”).

Дмитрий Рыболовлев с самого начала понимал, что “Уралкалий” со своими 10% мирового экспорта хоть и силен, но диктовать условия рынку не сможет. Какое-то время он боролся за контроль над расположенным по соседству в Пермской области несколько меньшим комбинатом “Сильвинит”, но собрал лишь порядка 20% акций. Затем — как, кстати, впоследствии и “Беларуськалий” — вышел из Международной калийной компании (МКК), полагая, что она дает преференции “Сильвиниту”. Пробовал торговать через компанию Fedcominvest Алексея Федорычева. Пытался присоединиться к картелю Canpotex — объединению трех канадских производителей, которое контролирует 23% мирового экспорта калия. Все безуспешно. В 2001 г. Рыболовлев создал в Швейцарии собственную торговую структуру — Uralkali Trading. А когда в 2005 г. “Беларуськалий” решил торговать самостоятельно и создал БКК, Рыболовлев решил объединить экспорт с белорусами. В августе 2005 г. он встретился с Александром Лукашенко и договорился о паритетном участии в БКК. Как работает картель

Для белорусско-российского трейдера 2006-й был первым годом работы на рынке. Важно было обеспечить взаимное доверие и прозрачность бизнеса для обеих сторон. По словам Николаенко, задача решена. Вся выручка от экспорта калия поступает на счет в Беларусьбанке. Рыболовлев и руководители “Беларуськалия” ясно видят, как образуется выручка их компаний. Если, к примеру, взять $280 за 1 т удобрений, проданных в Бразилии, и вычесть $42 за фрахт и 1,3% комиссии БКК как посредника — получится цена производителя до борта судна (FOB). Без лишних посредников. Зампред КГБ Свороб помогает проверять надежность покупателей. “Учитывая, что у нас в государстве белорусском очень жесткая дисциплина в плане денежного обращения и отношения к работе, Рыболовлев правильно сделал [что пришел к нам]”, — убежден Николаенко.

Для учета интересов обеих сторон ежемесячно проводится так называемое конъюнктурное совещание, где обычно присутствуют гендиректора “Уралкалия” и “Беларуськалия”. Сам Владимир Николаенко и его заместитель по логистике докладывают на совещании план продаж на следующий месяц — с разбивкой по уральской и белорусской продукции, по странам-импортерам, по ценам реализации. Если возникают вопросы по цене или не устраивает страна, Николаенко предлагает альтернативного покупателя. Между акционерами случаются дискуссии: почему наша продукция отправляется в страну, где ниже цена, а у другого комбината — туда, где выше? Чтобы споров было поменьше, Николаенко, по его словам, стремится “уравнять эти вопросы” еще до конъюнктурного совещания. Общий интерес двух компаний — высокие цены на их продукцию повсюду в мире — важнее.

БКК на мировом рынке сразу повела себя жестко и агрессивно, как и подобает настоящему картелю. В начале 2006 г. на складах Китая — крупнейшего в мире потребителя калийных удобрений — скопилось 5 млн. т. калия при годовом потреблении 10 млн. т. Естественно, ни на какое повышение цен в рамках новых поставок китайцы не соглашались. “Тогда мы приняли самое выверенное решение: вообще прекратить поставки калия в Китай, чтобы этот рынок не перенасытить на ближайшие два года”, — рассказывает Николаенко. Примерно то же происходило на индийском рынке: БКК предлагала увеличить цены на 24%, индийский импортер IPL противился. Чтобы добиться своего, БКК на полгода ограничила поставки в Индию.

Пришлось затянуть пояса. “Мы выстояли семь месяцев, за это время рынок в Китае и Индии опустел, и наши партнеры согласились на повышение цен, — гордится Николаенко. — Мы пробили хороший уровень цен не только себе, но и другим калийным производителям. Ведь именно мы формируем рынок, а остальные на нас равняются”.

Далось это непросто. Запасы калия на складах картелистов доходили до критического уровня, что вызывало беспокойство работников. Последний раз такие горы удобрений они видели в начале 1990-х, и это навевало нехорошие ассоциации: затаренные склады — проблемы с реализацией — перебои с зарплатой. “Приходилось разъяснять коллективам, что это делается для их же блага”, — рассказывает Николаенко.

Искусственное ограничение предложения на Китай и Индию вкупе с происшедшей в октябре прошлого года аварией на одном из четырех рудников (его затопило) сильно испортило отчетность “Уралкалия” за 2006 г. Физический объем реализации снизился на 22%, до 4,2 млн. т. Выручка упала на 20%, до 22,3 млрд.. руб., чистая прибыль — сразу на 63%, до 3,5 млрд.. руб.

Неудивительно, что первая попытка провести IPO “Уралкалия” в октябре прошлого года Дмитрию Рыболовлеву не удалась. Даже по минимальной цене размещения — $2,05 за акцию, или $4,4 млрд. за всю компанию, — инвесторы были готовы купить лишь половину из предложенных им акций. Продавать меньше или дешевле Рыболовлев не пожелал. “Я никуда не спешу”, — заявил он тогда. Судя по нынешней ситуации, прав год назад оказался именно Рыболовлев, а не пожалевшие денег инвесторы. Накануне второй попытки

Стратегия “Уралкалия” “цена важнее объемов” (в краткой формулировке гендиректора компании Владислава Баумгертнера) принесла плоды. По словам Баумгертнера, он доволен тем, как работает БКК — “ключевой инструмент” для реализации указанной стратегии.

БКК удалось договориться с китайскими импортерами — Sinochem и CNAMPGC — об увеличении цен на 15%, до $230 за 1 т хлористого калия. Индийцы после четырех раундов переговоров согласились на повышение с $220 до $270 за 1 т. Эта цена будет действовать до апреля 2008 г. На рынках, куда БКК поставляет товар не по годовым, а по спотовым договорам, конъюнктура также благоприятна: в Бразилии за последний год цена выросла на $100, до $290 за 1 т.

Помимо действий БКК были и объективные причины для роста цен. Многие страны, в частности Бразилия, США и государства Юго-Восточной Азии, увеличили посевные площади, поскольку теперь выращивают зерновые не только для еды, но и для производства биотоплива. Соответственно, вырос спрос на удобрения.

На азиатском рынке по одному из контрактов — со Шри-Ланкой — БКК сумела пробить психологический рубеж цены $300 за 1 т. Теперь она может послужить ориентиром и для других стран Юго-Восточной Азии.

В России “Уралкалий” начал биржевую торговлю удобрениями, цена хлоркалия на МФБ достигает 3600 руб. за 1 т. В прошлом году правительство утвердило программу “Сохранение и восстановление плодородия почв сельскохозяйственного назначения”, на которую в 2006-2010 гг. будет выделено около 60 млрд. руб., — неплохая гарантия сбыта калия на четыре года вперед.

Рост цен на удобрения привел к росту котировок. Капитализация “Уралкалия” в РТС, в январе составлявшая $3,2 млрд., к середине июля выросла до $5,9 млрд. Аналитики полагают, что это не предел. Елена Сахнова из Deutsche Bank считает справедливой стоимостью “Уралкалия” $6,44 млрд., Марина Алексеенкова из “Ренессанса” — $6,28 млрд. Может, и так. Осенью БКК надеется повысить цены для Бразилии и начать переговоры с Китаем о повышении цен на 2008 г.

Всю прошлую неделю топ-менеджеры “Уралкалия” провели в США на консультациях с инвесторами — верная примета того, через 2-2,5 месяца можно ожидать IPO или частного размещения. Количество акций, которые предложат инвесторам, и ценовой диапазон размещения пока точно не определены. По данным “Ведомостей”, речь может идти о 10% акций. В прошлом году Рыболовлев пытался разместить 20,9% акций.

Сейчас, как полагают инвестбанкиры, Рыболовлев опять ставит высокую планку: рассчитывает разместиться по цене не ниже $3 за акцию, что соответствует капитализации всей компании в $6,3 млрд. Сегодня условия для IPO благодаря мировой конъюнктуре и действиям торговых агентов благоприятнее прошлогодних. Важно, чтобы инвесторы поверили: аварий, подобных прошлогодней, не повторится. Ее последствия еще не ликвидированы. До 1 декабря предстоит отселить жителей 29 домов в районе, прилегающем к злополучному руднику: проседание грунта там продолжается. Простые числа

8 млн. т минеральных удобрений планирует выпустить в этом году “Беларуськалий”.

Этого хватит, чтобы удобрить не менее 200 млн. га земли. Это в полтора раза больше, чем площадь всех пахотных земель в России. У истоков:

Контроль над “Уралкалием” Рыболовлев получил в 1990-х.

Основному владельцу “Уралкалия” Дмитрию Рыболовлеву 40 лет. В начале 1990-х пермский бизнесмен был одним из активных участников приватизации в своем регионе. Параллельно с ним акции промышленных предприятий области скупали Андрей Кузяев (сейчас глава “ЛУКОЙЛ-Оверсиз”), Юрий Трутнев (сейчас глава Минприроды) и др. Рыболовлев тогда возглавлял пермский банк “Кредит ФД” и скупал акции в основном химических предприятий. В 1992-1993 гг. первый зампред Фонда имущества Пермской области Владимир Шевцов помог ему приватизировать крупный пакет акций “Уралкалия” и стал его партнером. Впоследствии Рыболовлев выкупил долю Шевцова. В 1996 г. обоих обвинили в организации убийства директора пермского завода “Нефтехимик”. Рыболовлев 11 месяцев просидел в СИЗО и был отпущен под залог 1 млрд. (неденоминированных) руб. В 1998 г. он был оправдан коллегией Верховного суда и сейчас трактует эти события как элемент конкурентной борьбы. К 2000 г. Дмитрию Рыболовлеву удалось получить полный контроль над “Уралкалием”. Сейчас через швейцарскую компанию Madura Holding он контролирует 80% “Уралкалия” (при нынешних котировках в РТС стоимость пакета — $4,8 млрд.) и около 20% акций конкурирующего “Сильвинита” (стоимость доли — порядка $600 млн.).

Журнал «Smart Money» (г. Москва)

Дата: 23.07.2007

Автор: Илья Хренников |