ПОЛИПРОПИЛЕНОВЫЕ ВОЛОКНА И НИТИ: мир и Россия

Позиции полипропилена сильны в производстве полимерных волокон и нитей, где дешевизна и легкость утилизации позволяют ему вытеснять другие материалы. Потребление ПП волокон к 2010 г. по сравнению с 2006г. увеличится на 600 тыс.т или на 13%.

Отечественный рынок ждет новых проектов

Мировые мощности по производству полиолефинов, включая полипропилен (ПП) и полиэтилен (ПЭ), вырастут в 2012 г. до 170 млн.т, т.е. более, чем в 1,6 раза относительно 2002 г., а крупнейшим их производителем (свыше 12,6 млн.т в год) станет китайская компания “Sinopec”, отодвинув с лидерских позиций на третье место “Exxon Mobil” (11,65 млн.т) [1].

Мировые мощности по производству полиолефинов, включая полипропилен (ПП) и полиэтилен (ПЭ), вырастут в 2012 г. до 170 млн.т, т.е. более, чем в 1,6 раза относительно 2002 г., а крупнейшим их производителем (свыше 12,6 млн.т в год) станет китайская компания “Sinopec”, отодвинув с лидерских позиций на третье место “Exxon Mobil” (11,65 млн.т) [1].

Мощности по производству ПП в мире постоянно растут, а лидерство, согласно табл.1, прочно захватит азиатский регион, где в 2020 г. будет производиться более 1/3 мирового объема. При среднегодовом производстве всех видов полимеров в Китае, равном 6,5% в год, для ПП он будет самым высоким – 8,9% в год ”[1]. В Европе постепенно наращивают мощности в Центральной и Восточной частях. В Сев. Америке в 2020 г. объемы производств ПП окажутся такими же, как в Азии в 2005г. К 2010 г. в мировой структуре распределения мощностей по выпуску ПП до 15,9 и 16,2% соответственно сократятся доли Сев. Америки и Зап. Европы.

Внутренне производство ПП в США упало в декабре 2007 г. на 7,5% по сравнению с предыдущим годом до 6,7 млн.тонн. В первые месяцы 2008г. производители ПП удерживали низкие нормы загрузки мощностей. Многие предприятия, запланированные американскими фирмами к строительству и пуску в других регионах, например на Ближнем Востоке, в Индии и Китае, будут иметь мощности по ПП 0,5-1,0 млн. тонн, т.е. значительно крупнее, чем действующие в США.

И самым значительным для них последствием этого окажется сокращение экспортных рынков для американских производителей ПП, поскольку наличие дешевых сырья и рабочей силы на Ближнем Востоке сделает произведенный там ПП дешевле, и позволит проникнуть на азиатский рынок и европейский рынки, которые традиционно всегда были выгодны для США, не говоря о том, что ближневосточный ПП может впоследствии экспортироваться в Латинскую Америку и непосредственно в США.

Таблица 1.

Мировые мощности по производству ПП.

Регионы | Годы, тыс.т | Прирост, % | |||

| 2005 | 2010 | 2020 | 2010/2005 г.г. | 2020/2010 г.г. | |

| Северная Америка | 8720 | 9971 | 14260 | 2,7 | 3,6 |

| Южная Америка | 2219 | 3207 | 5922 | 7,6 | 6,3 |

| Западная Европа | 9787 | 10157 | 13592 | 0,7 | 3,0 |

| Центральная и Восточная | 1657 | 2430 | 4694 | 8,0 | 6,8 |

| Ближний Восток | 2097 | 7966 | 13794 | 30,6 | 5,6 |

| Африка | 625 | 1667 | 2271 | 21,7 | 3,1 |

| Япония | 3091 | 377 | 4389 | 1,8 | 2,7 |

| Азия | 14728 | 23946 | 33944 | 10,2 | 3,6 |

| Всего | 42925 | 62721 | 92867 | 7,9 | 4,0 |

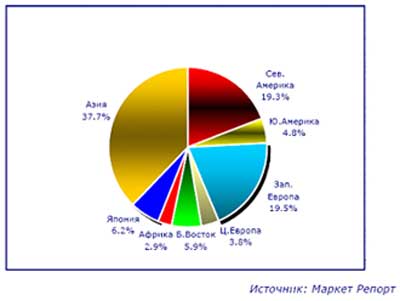

По данным “Market Report” ”[1], в настоящее время на мировом рынке ПП сохраняется стабильная тенденция роста общих объемов потребления, которое к 2010 г. вырастет до уровня 53 млн.т. Оставаясь пока вторым по популярности (после ПЭ) полимером на мировом рынке – ПП, потребление которого за последние 5 лет возросло на 35%, спрос на него будет дальше повышаться в среднем на 6,9% в год, тогда как среднегодовой прирост мощностей по его производству составит 5,9%. Наибольшим потребителем ПП остается Азия, на долю которой в 2006г. пришлось ок. 38% от мирового потребления (рис.1). Самые высокие темпы роста ожидаются в Индии – ок. 10% в год, Северо-Восточной Азии – 6% в год. В странах Центральной и Восточной Европы (объем рынка 1,6 млн.т) в 2006г. произошел ощутимый рост, составившей ок.10,8%, что во многом обусловлено переводом производственных мощностей по переработке ПП из Зап. Европы в Восточную, прежде всего в Чехию, Польшу и Венгрию [2].

Рис.1 Потребление ПП в мире, 2006г.

Среднедушевое потребление ПП в мире непрерывно растет (табл.2). Самым высоким этот показатель остается в Ю.Корее – 32,8 кг, неплохо он выглядит и в Зап. Европе – 20,6 кг, а в Восточной лидирует Чехия – 32,8кг [2]. Для сравнения неутешительный факт-потребление ПП на душу населения в 2006г. в России являлось одним из самых низких в мире – 3,2 кг, к 2011 г. он запланирован на уровне 4,9 кг/чел. В целом, в Центральной и Восточной Европе, согласно табл.2, намечены самые высокие темпы прироста душевого потребления ПП, почти в 2 раза превышающие среднемировые.

Таблица 2.

Потребление ПП на душу населения.

Регионы | Годы, кг | Прирост, % | |||

| 2005 | 2010 | 2020 | 2010/2005 | 2020/2010 | |

| Северная Америка | 18,3 | 21,9 | 28,9 | 3,7 | 3,0 |

| Южная Америка | 4,3 | 5,4 | 8,2 | 5,0 | 4,2 |

| Западная Европа | 20,6 | 24,6 | 34,9 | 3,6 | 3,6 |

| Центральная и Восточная Европа | 3,8 | 5,4 | 10,2 | 7,4 | 6,6 |

| Ближний Восток | 9,0 | 10,8 | 15,5 | 3,8 | 3,7 |

| Африка | 1,4 | 1,6 | 2,1 | 2,0 | 2,9 |

| Япония | 21,1 | 22,5 | 29,0 | 1,3 | 2,6 |

| Азия | 4,4 | 5,8 | 8,5 | 5,7 | 4,0 |

| Всего | 6,4 | 7,9 | 11,1 | 4,2 | 3,4 |

В 2009г. мировое потребление ПП составит 51,3 млн.т, при этом в Сев. Америке и Зап. Европе показатели роста будут ниже среднемировых и составят 4,5 и 3,3% соответственно. Сегодня ПП обладает, пожалуй, наиболее прочными позициями на рынке по сравнению с другими крупнотоннажными полимерами. Одной из причин стремительного роста потребления ПП является расширение сфер его применения за счет вытеснения других полимеров, в первую очередь, полистирола и поливинилхлорида, цены на которые, в отличие от ПП и ПЭ, в значительной степени зависят от повышения цен на нефть и газ [3]. Именно поэтому ПП широко используется в сфере производства наиболее массовой продукции – так называемых инженерных пластмасс (электроника, автомобилестроение, трубопроводы и т.д.).

Сильны позиции ПП в производстве полимерных волокон и нитей, где дешевизна и легкость утилизации позволяют ПП вытеснять другие материалы в сфере производства предметов домашнего обихода (ковры, пледы, одноразовая одежда и прочие изделия, которые теперь все реже изготавливают из дорогостоящих тканей), предметы гигиены и медицины, разнообразный ассортимент технического текстиля (нетканые материалы, гео-и агротекстиль, фильтры и мягкие контейнеры, упаковочные материалы и т.п.). Здесь надо сразу уточнить, что обычно к волокнам и нитям из ПП, помимо комплексных технических и текстильных нитей, а также штапельного волокна, относят пленочные или фибриллированные нити (рафию), спанбонд/мелтблаун, мононити, различные виды пряжи ( в т.ч. ковровой – BCF) и лент, корд-шнуров и т.п.). Нередко из-за разных толкований этой классификации происходит путаница, в частности, при публикации статистических данных. По ходу дальнейшего изложения мы внесем соответствующие уточнения.

Мировое производство ПП текстильных материалов в настоящее время немногим превышает 7 млн.т, что составляет ок. 10% от объема натуральных и химических волокон и нитей, выпущенных в 2007г. На рынках Европы, Сев. Америки и Японии 50% ПП расходуется на литье под давлением , 23% - на производство волокон, 15% - пленок, 12% - выдувное формование и прочее. Потребление ПП волокон к 2010 г. по сравнению с 2006г. увеличится на 600 тыс.т или на 13% (табл.3). Среди регионов прирост потребления ПП волокон наиболее значителен (правда, при сравнительно низких абсолютных объемах) в Латинской Америке, Южной Азии, Восточной Европе, Китае и Турции, а в Ю.Корее и Тайване, наоборот, отмечено его сокращение.

Таблица 3.

Мировое потребление ПП волокон (за исключением пленочных нитей), тыс.т.

Регионы | 2006г | 2010г. | Прирост, % |

| Северная Америка | 1019 | 1037 | 1,8 |

| Латинская Америка | 269 | 343 | 27,5 |

| Азия: | |||

| Южная Азия | 102 | 163 | 59,8 |

| Китай | 1024 | 1209 | 18,1 |

| Индия | 42 | 51 | 21,4 |

| Ю.Корея | 40 | 31 | -22,5 |

| Тайвань | 91 | 79 | -13,2 |

| Япония | 83 | 81 | -2,4 |

| Австралия | 56 | 62 | 10,7 |

| Западная Европа | 1100 | 1197 | 8,8 |

| Восточная Европа | 123 | 154 | 25,2 |

| Турция | 203 | 288 | 41,9 |

| Всего | 4500 | 5100 | 13,3 |

Лидером мирового потребления ПП в текстильном секторе остается фибриллированная пленка (часто называемая пленочной нитью) – сырье для изготовления мягких контейнеров (биг-бэгов), мешкотары различной вместимости, сеновязальных и упаковочных шпагатов, швейных ниток и мн.др.), далее идут штапельное волокно, ковровый жгутик – BCF и 14 крупных компаний, в т.ч. “Asota”, “DS Fibres”, “Ems-Chemie”, “Fiber Vision”, “Meraclon” и др., производят ПП штапельные волокна толщиной от 0,9 до 17 дтекс и длиной резки 20-150 мм.

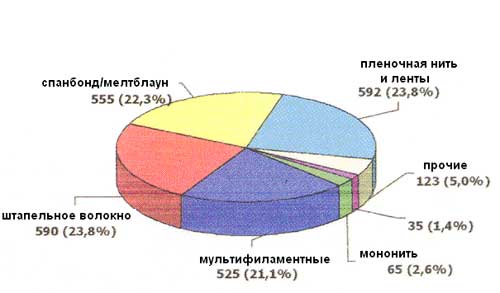

Эти волокна широко применяются для получения разнообразных нетканых материалов широкого назначения. Большие успехи здесь достигнуть с помощью установок, изготовленных фирмой “Neumag”, входящей ныне в концерн “Oerlikon”. Кстати, сейчас на заводе «Эластик» в г. Нижнекамске фирма “Neumag” поставила оборудование для производства ПП спанбонда медицинского назначения. В «большой» Европе полиолефиновые (85% ПП и 15% ПЭ) волокна занимают вполне достойное место. Их производство в 2006г. составило 2,68 млн.тонн (35,3% от объема всех текстильных волокон и 42,8% - химических). Потребление этих волокон на европейском континенте условно изображено на рис.2, из которого видно, что наибольшим спросом здесь пользуются пленочные нити и штапельные волокна [4].

Рис.2. Потребление ПП/ПЭ полимеров для изготовления текстильной продукции в Европе в 2006г. (тыс.тонн).

Производство ПП штапельного волокна в 2006г. в Западной Европе выросло до 72 тыс.т в Восточной части – 49 тыс.т и в Турции – 30 тыс.т. Мощности установок для получения ПП штапельного волокна в 2007г. возрастут до 680 тыс.т/год, главным образом размещенные в Бельгии, Дании и Великобритании. Например, в 2008г. в Бельгии они прогнозируются на уровне 36% от суммарной мощности Западной Европы. Коэффициент загрузки мощностей в этом регионе в 2006г. упал по сравнению с 2003г. на 12% - с 79 до 67% [4]. В 2006 г. в Западной Европе было произведено 292 тыс.т ПП комплексных (филаментных) нитей, в Восточной 19,4 тыс.т, в Турции – 210 тыс.т. В 2007г. мощности по выпуску этой продукции значительно сократились с 414,5 тыс.т в 2006г. до 391 тыс.т, примерно 50% из них приходится на Бельгию. Относительно стабильно они осваиваются в Турции. В среднем в Западной Европе коэффициент загрузки мощностей близок к 70%. В 2007г. мощности по ПП спанбонду в «большой» Европе выросли до 538 тыс.т, в Турции – до 75 тыс.т, мощности по мелтблауну «замерли» на отметке 43 тыс.т/год.

В странах СНГ, в первую очередь в Беларуси и Украине, наращивают производство различных материалов текстильного назначения из ПП. Беларусь, будучи ведущим в СНГ производителем химволокон ( а по полиэфирным и в Европе), ежегодно потребляет более 50 тыс.т ПП различных марок, в т.ч. волоконного типа из «Нижнекамскнефтехима»,для производства пленочной нити и спанбонда в г.г. Светлогорске (РУП «Химволокно», УЧП «Белая Русь»), Могилеве (РУП «ЗИВ», УЧП «Эльпа»), Минске (ОДО «БелХимПекс», СООО «Белевропак»), Пинске (ОАО «Пинема») и др. Показательный здесь с точки зрения качества и ассортимента выпускаемой продукции следует признать установку получения пленочных нитей и на ее основе производство мешков, швейных ниток, высокопрочного шпагата, основы для ковров и др. продукции, сконструированной “Barmag-Spinnzwirn” и поставленной для эксплуатации предприятию «Белая Русь», являющимся головным в Республике по этой продукции и своей успешной работой подтверждающей заслуженное доверие к вышеназванной германской фирме.

Главным сектором потребления гомополимера ПП на Украине, как и прежде, является рынок нитей и волокон, где безусловным лидером остается компания «Линос» (г. Лисичанск), хотя объемы производства ПП (в основном марки А-4) там непрерывно снижаются, отдавая предпочтение импортному сырью из России, Германии, Словакии и др. В стране в 2007г. было выпущено ок. 4500 тонн ПП пленочной нити ( ОАО «Киевхимволокно», СП «Житомир-Полисакс», ОАО «Харьковский канатный завод), ок. 1900 тонн ПП ковровой нити (ОАО «Эния», г. Калуш) и ок. 2000 тонн ПП технической нити (ООО «Технолог», г. Луганск).

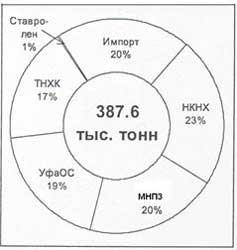

В нынешнем нефтехимическом комплексе России ПП, наверное, является самой приоритетной и востребованной продукцией [5]. Если в целом по стране индекс химического производства в 2007г. по сравнению с 2006г. составил 106,1%, то производство ПП в этот период выросло аж на 50%, что в первую очередь связано с пуском и успешным освоением в конце 2006г. мощностей в ОАО «Нижнекамскнефтехим», а также с вводом в эксплуатацию в ООО «Ставролен» (г. Буденновск) в марте 2007г. производства современных марок ПП, преимущественно экструзионного типа. В 1 квартале 2008г. в стране произведено 155,2 тыс.т ПП, что на 6,6% превышает уровень того же квартала предыдущего года. Сегодня в России ПП выпускают 5 предприятий общей мощностью примерно 600 тыс.т/год, в т.ч. (в тыс.т/год): «Московский НПЗ» - 100, «Томскнефтехим» - 100, «Уфаоргсинтез» - 100, «Нижнекамскнефтехим» - 180., «Ставролен» - 120.Объем производства на этих предприятиях составил в 2007г. 464 тыс.тонн. Ожидается, что к концу 2008г. загрузка их мощностей будет не менее 95%. На рис.3 приведены поставки ПП в России в 2007г., где на ведущие позиции вышел Нижнекамский завод (23%), которому несколько (3%) уступает Московский НПЗ [6].

Рис.3 Поставки полипропилена в России в 2007 году.

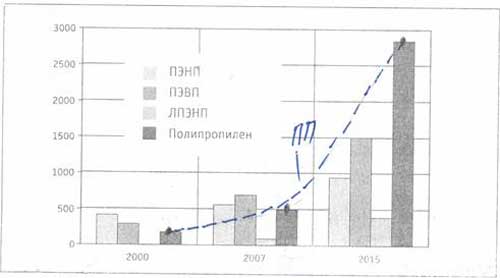

Рис. 4. Потребление полиолефинов в России, тыс.тонн.

Рис.4 свидетельствует вышесказанное о преимущественном развитии ПП, где вполне очевидно, что темпы роста потребления ПП в нашей стране, значительно превосходят аналогичные показатели ПЭ хорошо известных типов, а к 2015г. абсолютные объемы спроса на эти полимеры практически станут равными на отметке 3 млн.тонн каждого, что составит примерно 5% от мирового потребления ПП, т.е. в 5 раз выше против нынешнего. Потребление ПП в РФ в течение последних семи лет растет в среднем на 16% в год. Это самый высокий показатель в мире. Например, в Китае с его 10%-ным ростом экономики, спрос на ПП растет в среднем на 11% в год [7].

По данным Ассоциации Конъюнктуры Промышленных рынков (АКПР), активно работающей в информационном поле в области полимеров [7], общее потребление ПП за 2006г. в стране составило 463 тыс.т, что на 12,8% выше уровня 2005г. В этот период высокие цены на ПП (да и сегодня они не уступают зарубежным) определили усиление дифференциации роста между группами продукции, имеющими опережающий потенциал роста, и продукции, подошедший к исчерпанию потенциала значительного роста: динамично развиваются сектора БОПП-пленок, напорных и ненапорных труб, фитингов, нетканых материалов типа спанбонд. Среднегодовой рост потребления ПП в этих секторах превышает 20%.

Сравнительно узкий марочный ассортимент российских производителей способствовал, к сожалению, росту импортных поставок ПП. Так за предыдущие 2 года импорт вырос более чем в 2 раза и по итогам 2006г. составил 192 тыс.тонн, а в 2007г., наоборот, сократился в 2 раза. По мнению “Market Report”, новые мощности в Нижнекамске и Буденновске формально смогут удовлетворить растущие потребности российского рынка, если этим предприятиям удастся в ближайшие 2 года адаптировать свой марочный ассортимент к запросам отечественных покупателей. Ориентировочная структура производства изделий из ПП в России, по данным «Татнефть» за 2006г., взятых из отчета [7], показывает, что на выпуск ПП волоконного назначения падает пока лишь 7% против 11-12% в мировой практике.

Таблица 4.

Прогноз АКПР потребления ПП волоконного назначения.

Вид волоконной продукции | Годы, тыс. тонн | Среднегодовые темпы прироста в 2007-2011 г.г., % | ||||

| 2007 | 2008 | 2009 | 2010 | 2011 | ||

| Штапельное волокно | 23,5 | 25,6 | 27,9 | 30,4 | 33,1 | 12,0 |

| Спанбонд | 8,0 | 9,7 | 11,4 | 14,2 | 16,0 | 24,7 |

| Тканые изделия из пленочных нитей, в т.ч. | ||||||

| мешки | 69,2 | 73,7 | 77,0 | 80,5 | 84,1 | 5,6 |

| биг-бэги | 39,5 | 43,5 | 46,3 | 49,3 | 52,5 | 7,9 |

| шпагат | 18,6 | 20,0 | 20,9 | 21,9 | 22,9 | 5,6 |

| ИТОГО | 158,8 | 172,5 | 183,5 | 196,3 | 208,6 | 6,3 |

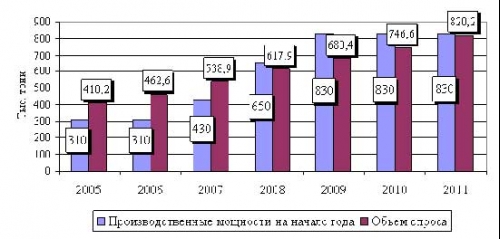

По оценке АКПР, совокупный объем спроса на ПП в России к 2011 г. составит порядка 820 тыс.тонн, что обеспечит прирост по сравнению с 2006г. на 76,5%. Основной подъем приходится на 2007-2008г.г., темпы роста которого в указанные годы равны соответственно 16,5 и 14,7%. В последующие годы они снизятся гипотетически до 10% в год. Упомянутые выше лидеры по переработке ПП сохранят свои позиции: трубы и фитинги (годовые темпы роста 22,1%), нетканые материалы типа спанбонд (24,7%), БОПП-пленки (12,3%), а также автокомплектующие (30,8%), другие литьевые изделия из сополимеров ПП (в среднем 14%). К 2011 г. по сравнению с 2007г. потребление ПП для изготовления мешков и биг-бэгов увеличится в целом на 26% или на 28 тыс.т (табл.4).

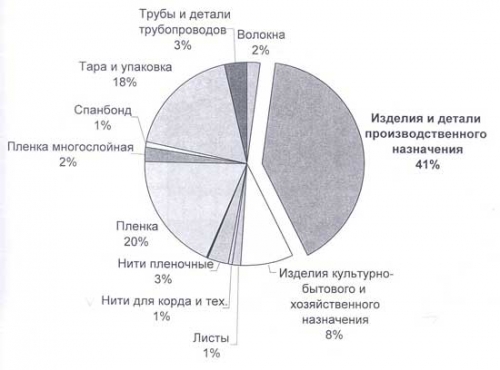

Рис.5 Структура производства изделий из полипропилена в России в 2006г.

Исходя из прогноза потребления ПП по сегментам его переработки (АКПР) [7] повествование обоснованно подошло к прогнозированию спроса на различные марки ПП (табл.5), учтя при этом вероятность (но не целесообразность, разумеется, частичной компенсации недостающих сополимеров ПП гомополимерами с высоким ПТР. Соотношение спроса и предложения на ПП в исследованный период, наглядно иллюстрировано, подготовленным АКПР рис.6, из которого видно, что в России в 2008-2011 г.г. это соотношение вполне сбалансировано, а насколько это будет реалистично, прежде всего, зависит, насколько планы ввода новых мощностей окажутся выполнимыми.

Рис.6 Прогноз соотношения спроса и предложения на ПП в 2007-2011 г.г в РФ.

К настоящему моменту известно [8] о том, что Омская группа компаний «Титан» совместно с итальянской компанией “Technimont” собираются к 2009г. закончить строительство завода по производству ПП мощностью 180 тыс.т/год на базе ОАО «Омский каучук». Технология («ноу-хау») закуплена у фирмы “Basell”, т.е. ожидается новое производство, во многом аналогичное работающему в Нижнекамске. Запланирован выпуск более 60ти марок ПП, в т.ч.тех, которые на сегодняшний день импортируются в Россию из других стран.

Для нового производства потребуется ок. 16 тыс.т в месяц исходного сырья – пропилена. Пока же действующая в ОАО «Омский каучук» производит 6,0-6,5 тыс.тонн пропилена ежемесячно. ОАО «АК Сибур» имеет предпосылки для увеличения производственных мощностей в ОАО «Томскнефтехим» до 130 тыс.т/год. В дальнейшем ввод новых мощностей, по мнению АКПР, планируется осуществить не ранее 2012 г., когда «АК Сибур» приступит к реализации проектов строительства 2х установок производства ПП на базе ООО «Тобольск-Полимер» и ОАО «Оренбург-Газпром» мощностью 450 тыс.т/год каждая. Но утверждать здесь что-либо пока преждевременно.

Более реальными выглядят планы ОАО «Нижнекамскнефтехима» по расширению действующего производства.

Таблица 5.

Спрос на различные марки ПП до 2011 г.г., тыс.тонн.

| ПТР, г/10 мин | Годы, тыс. тонн | Среднегодовые темпы прироста в 2007-2011 г.г., % | ||||||

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |||

| Гомополимеры | до 6,0 | 198,7 | 239,1 | 280,1 | 315,4 | 335,1 | 354,9 | 375,8 | 9,5% |

| 6,0-15,0 | 56,7 | 50,2 | 52,5 | 55,3 | 56,9 | 58,8 | 60,5 | 3,8% | |

| более 20,0 | 80,1 | 90 | 103,9 | 111,7 | 117,9 | 124,9 | 130,4 | 7,7% | |

| Блоксополимеры | до 6,0 | 32,4 | 34,6 | 41,6 | 50,3 | 58,4 | 67,9 | 79,0 | 18,0% |

| 6,0-15,0 | 11,8 | 13,2 | 20,3 | 32,4 | 47,6 | 64,7 | 87,1 | 45,8% | |

| более 20,0 | 9,1 | 9,9 | 10,9 | 12,5 | 13,4 | 14,3 | 15,4 | 9,2% | |

| Рандомсополимеры | 20 | 23 | 29,2 | 37,2 | 47,0 | 58,1 | 72,0 | 25,6% | |

Согласно недавнему сообщению [9] в настоящее время три («Московский НПЗ», «Уфаоргсинтез» и «Ставролен») из названных выше производителей ПП работают неритмично, как в ценовой, так и в и производственной деятельности и тем самым усиливая дефицит ПП на российском рынке: если на начало апреля 2008г. переходящие остатки были порядка 15-17 тыс.т, то сейчас ситуация резко изменилась. Из-за пожара на «Ставролене» возобновление производства ПП там возможно не ранее ноября-декабря текущего года. Плановые остановы (явно не вовремя) «МНПЗ» и «Уфаоргсинтез» также мешают стабилизации нашего рынка.

В наиболее выгодном положении сейчас находятся «Нижнекамскнефтехим» и «Томскнефтехим», чьи предприятия функционируют нормально, а это позволило им сократить экспорт, осуществить в марте 2008 г. внутренние отгрузки соответственно в объемах 14,0 и 9,9 тыс.т ПП. По предварительным данным, уже в мае потребность рынка в дополнительном ПП составила 12-15 тыс.тонн, что заставит вернуться к увеличению импорта, а до его реализации российские переработчики ПП вынуждены будут сократить практически вдвое свои складские запасы. Особенно это коснется сырья, предназначенного для получения волокон и нитей, т.к. изготовители труб, тары и упаковки, продукции промышленного и культурно-бытового назначения почему-то пользуются у производителей ПП большей симпатией.

Тем не менее, производство ПП волокон и нитей в России постепенно растет и это радует: в 2006г. его объем составил 22320 тонн, на 2,2% больше, чем в 2005г., в т.ч., в тоннах (% от общего количества): ковровая нить – 980 (4,4), техническая нить – 610 (2,7), мононить – 740 (3,3), пленочная нить – 12580 (56,4), штапельное волокно – 461,0 (20,7), спанбонд – 2800 (12,5).

Больше половины этой продукции падает на пленочные нити, незаменимые ныне для изготовления мешков и мягких контейнеров [12]. В 2007г. производство ПП волокон и нитей достигло 24270 тонн или на 8,7% больше по сравнению с предыдущим годом, в т.ч., в тоннах (% от общего количества): техническая нить (ООО «АС-Пресс», г. Краснодар; ОАО «Сетка», пос. Решетиха и др.) – 880(3,6), мононить (ОАО «Канат», г. Коломна) – 330(1,4); ковровая нить (ООО «Номатекс», Ульяновская обл., ОАО «Каменскхимволокно», ОАО «Ковротекс», г. Дмитровград - 2800 (11,%), штапельное волокно (ООО «Номатекс», ОАО «Комитекс», г. Сыткывкар и др.) – 4700(19,4), спанбонд (ООО «Сибур-Геотекстиль», г. Сургут; ООО «Мануфактура нетканых материалов», г. Екатеринбург) – 4300 (17,7), пленочная нить (ООО ПКБ «Алтай-шпагат; ООО «Балаковский ЗВМ»; ОАО «Каменскхимволокно»; ОАО «Канат») – 11270 (46,4).

ПП пленочная нить значительно опережает остальную волоконную продукцию из ПП, хотя объем ее выпуска в 2007г., по сравнению с предыдущим годом, судя по предварительным итогам, упал более чем на 1300 тонн, а доля внутри общего объема ,волокон и нитей сократилась на 8%. Эти цифры, с нашей точки зрения, требуют уточнения, поскольку они из-за отсутствия должной информации, не учитывают одного из самых крупных производителей мягкой тары в РФ – ОАО «Химпэк» (г. Москва). Отметим также, что довольно большое количество этой продукции вырабатывают не на предприятиях промышленности химических волокон, как это было принято в доперестроечный период, а на различных ОАО, ООО, ЗАО и т.п. текстильного или иного химического профиля.

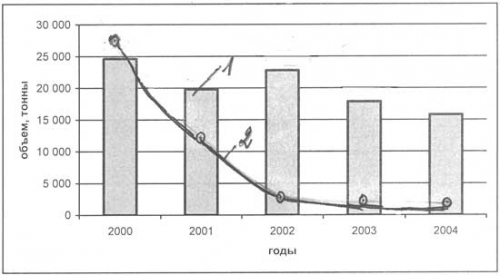

Всего на территории России, по утверждению АКПР, находится 85 производителей ПП мешков на 27 предприятий- изготовителей ПП упаковки типа биг-бэги, размещенных неравномерно по федеральным округам. По мере развития собственных производств ПП и изделий на его основе налицо тенденция резкого снижения импорта в равной степени касающегося и мешков, и биг –бэгов (рис.7).

Рис.7 Динамика объемов импорта полипропиленовых мешков (1) и биг-бэгов (2).

И это обусловлено, тем что российский рынок мешкотары и мягких контейнеров довольно емкий, разнообразный, географически равномерно распределенный, что создает нормальную конкуренцию и способствует качественному и количественному развитию и потому у него хорошее будущее.

В перспективе целесообразно шире внедрять мировой опыт, способствующий заметному прогрессу перерабатывающих отраслей. В этой связи отметим несколько любопытных сообщений. По одному из них [10] хорошо известная швейцарская компания “Basell” разработала новый сорт ПП высокой текучести, который позволяет значительно улучшить перерабатываемость полимера и характеристики нетканых материалов, изготовленных по технологии «мелтблаун».

Такой ПП под названием “Moplen HF 1005” – гомополимер с очень узким молекулярно-массовым распределением (ММР) и индексом расплава, равным 1500 – перерабатывается при заметно более низких температурах (на 40-500С ниже обычных), сохраняя при этом отличные барьерные свойства (при экономии энергозатрат), а сильное ссужение ММР позволяет уменьшить титр волокна на 20%, тем самым обеспечивая «мягкое прикосновение», что очень важно для изделий медицины и гигиены. «Moplen HF 1005», не пропускающий жидкость, но сохраняющий воздухопроницаемость, устанавливает новые приоритетные стандарты для мелтблаун-продуктов и СМС- структур (спанбонд-мелтблаун-спанбонд).

Нельзя без внимания оставить и другое достижение компании “Basell” [11], которая рассматривает ПП марки “Stretchene”, разработанные специально для выдувного формования с вытяжкой, в качестве альтернативы обычному стеклу и ПЭТ бутылочного ассортимента. Предложенные марки типа RP 1685 и RP 1968 отличаются от обычного ПП повышенными показателями жесткости и ударной вязкости.

Не вредно будет об этом помнить тем деятелям, которые планируют без серьезного анализа доступных сырьевых источников и эффективности их глубокой переработки строительство крупных мощностей бутылочного ПЭТ, вместо того, чтобы, как это делается в современном технически цивилизованном мире, сырье для этого полимера перерабатывать преимущественно в полиэфирные волокна и нити, которые в России очень востребованы.

Литература:

1. Rcc.News/Полимеры/ 21.04.2008; 22.05.2008; 06.05.2008;

2. Unipak.Ru/ 24.09.2007

3. www.Polymery-Money.com./2008.

4. Chem.Fibers Int., №1, 2008, s.6-7.

5. Снабженец, №11 (608), март 2008, с.94

6. Хим-Эксперт, декабрь 2007, с.61

7. Отчет маркетингового исследования АКПР/М, 2005

8. Rcc.News/Нефтехимия/ 21.04.08

9. Plastinfo.ru/28.04.2008

10. Пласт-Эксперт/07.12.2007

11. Химия и бизнес, №1(89), 2008, с.38-42

12. Chem.Fibers Int., №6, 2007, s. 307.

Э.М. Айзенштейн,

доктор технических наук, профессор,

заслуженный деятель науки и техники России.