МАЗУТНОЕ НАСТОЯЩЕЕ И БУДУЩЕЕ российской нефтепереработки

Со времен становления отечественной нефтепереработки, когда структура производства формировалась в соответствии со структурой потребления того периода, в отрасли мало что изменилось. В СССР она была ориентирована в основном на производство мазута для электроэнергетики. Из светлых нефтепродуктов важнейшей позицией было дизельное топливо для сельского хозяйства, общественного транспорта, автомобильных грузоперевозок и нужд обороны…

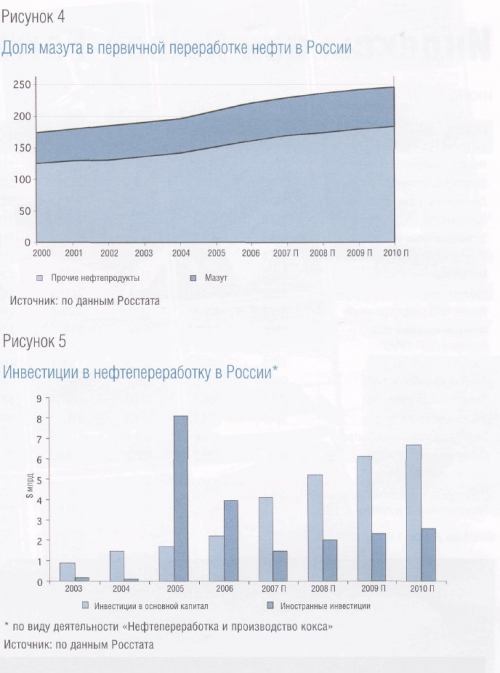

В дальнейшем «автомобилизация всей страны», конечно, привела к росту производства бензина и, вообще, светлых нефтепродуктов. Несмотря на это, структура выхода товарной продукции сегодня не соответствует потребностям рынка, что особенно видно на примере сужающегося спроса на мазут как конечный продукт. Излишки мазута, произведенного на российских НПЗ и не нашедших применения на внутреннем рынке, идут на экспорт, выполняя роль практически сырьевого, притом гораздо более дешевого, товара. И хотя большинство крупных НПЗ проводят модернизацию производств и оптимизацию процессов, ряд факторов рыночного характера будет тормозить в целом процесс углубления нефтепереработки в России

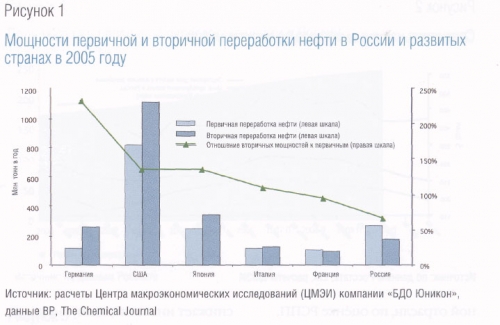

Соотношение мощностей первичной переработки и вторичных процессов в России кардинально отличается от структуры переработки в развитых странах - в большинстве из них вторичные превышают первичную, в США, например, на 35-40% (рис.1). Конечно, это объясняется объективным фактором - нехваткой в таких странах сырой нефти и/ или ее дороговизной, вследствие чего заводы берут для дальнейшего передела импортируемые продукты переработки: прямогонный бензин, дизтопливо, мазут и пр.

Совершенно ясно, что в такой нефтедобывающей стране, как Россия, всегда будет наблюдаться обратное соотношение - объем вторичной переработки всегда будет меньше. Вопрос - насколько.

Лишний мазут

Среднемировой уровень вторичных мощностей составляет 85-90% от первичных, в России — 60-70%, следствием чего является большой объем тяжелых остатков и избыточное производство мазута. На 220 млн тонн нефти, поступившей на переработку на российские НПЗ в 2006 году, выход мазута составил 60 млн тонн, или 27% от объема переработанной нефти. Для сравнения, в тех же США выход мазута составляет всего 4-6%.

В структуре производства крупнейших российских НПЗ доля мазута колеблется от 12,2% на «ЛУКОЙЛ-Пермьнефтеоргсин-тезе» до 46% на Афинском НПЗ. Тем не менее многие компании не планируют снижать его выпуск в среднесрочной перспективе.

Мазут может использоваться преимущественно для двух целей: в качестве топлива для паровых котлов (на судах, теплоэлектростанциях и пр.) и в качестве сырья для дальнейшей переработки. В Европе на электростанциях мазут практически не используют из-за его плохих экологических характеристик. В России его применение в электроэнергетике также снижается. Если в 60-70-е годы, когда возводилось большинство нынешних НПЗ, мазут был основным топливом в энергетике СССР.

В настоящее время доля мазута в топливном балансе РАО «ЕЭС России» составляет всего 3% (в основном он выполняет роль резервного топлива) и до 2015 года ее планируется снизить до 2%.

Несмотря на это в некоторых регионах остается спрос па него со стороны энергетиков. Так, компании «Альянс», владею- на Дальнем Востоке Хабаровским НПЗ, пришлось отказаться I от задуманного масштаба модернизации производства, в ходе которой глубину переработки к 2010 году планировалось довести до 95%. Большинство теплоэлектростанций региона все еще работают на топочном мазуте, производимом на местных НПЗ. В результате переговоров компании с местной администрацией планы по углублению производства были снижены до 77%.

В условиях сжатия внутреннего спроса на мазут компании, не имея возможности быстро перестроить структуру производства, ориентируются на поставки зарубежным потребителям, со стороны которых наблюдается устойчивый спрос. Так, если в 2000 году около 20 млн тонн мазута направлялось на внутренний рынок, то к 2006 году поставки сократились до 11,5 млн тонн, в то время как экспорт мазута за тот же период возрос на 19,5 млн тонн.

Экспортировать мазут гораздо выгоднее, чем реализовывать его на внутреннем рынке, так как цена реализации на внешнем рынке значительно превышает цену на

внутреннем рынке, разница колеблется от 15% до 30%.

.

.

Недодел и передел

Несмотря на очевидные преимущества операций со светлыми нефтепродуктами перед мазутом (см. «Больше светлых - выгоднее»), сохранению нынешней структуры нефтепереработки способствует ряд внешних и внутренних факторов.

Во-первых, часть центрально и восточноевропейских НПЗ ориентирована на доработку в первую очередь российских нефтепродуктов до уровня местных стандартов. По этой причине, а также в связи с конъюнктурой мирового рынка нефти рост спроса на мазут со стороны европейских заводов в настоящее время достаточно стабилен. Возможность экспорта больших объемов мазута существенно снижает стимулы для российских компаний инвестировать в сокращение его выпуска.

Возможное увеличение доли продуктов переработки в российском нефтеэкспорте будет лишь иллюзией снижения сырьевой ориентации. Нефтепродукты из России поставляются и еще долгое время будут экспортироваться в основном для дальнейшего передела

Во-вторых, узкие возможности для экспорта из РФ конечных товаров - автомобильных топлив. Причины этого - как высокая конкуренция на рынке развитых стран, так и явное отставание возможностей российских переработчиков от темпов ужесточения нормативных требований к качеству автомобильного топлива в ЕС. В 2005 году в ЕС были введены стандарты на автомобильное топливо не ниже уровня Евро-4, с 2009 года ожидается пере ход на Евро-5, к 2015 году - Ьвро-6. Многие российские заводы в 2009 году планируют переход на выпуск топлива стандартов Евро-3 и Евро-4, немногие (Нижегородский, Пермский, Рязанский НПЗ) декларируют переход на частичный выпуск автомобильного топлива стандарта Евро-5 к 2009 году.

В-третьих, внутренний спрос на основные нефтепродукты в России полностью удовлетворен, как по объемам, так и по уровню качества автомобильных топлив, что сдерживает внедрение и наращивание мощностей «облагораживающих» процессов.

В-четвертых, капиталоемкость нефтепереработки. Длительные сроки отдачи инвестиций и значительные объемы необходимых средств (в целом для отечествен ной отрасли, по оценке РСПП, для перехода на моторное топливо стандарта Евро-5 до 2015 года потребуется $40-50 млрд) снижают привлекательность инвестирования в данную отрасль. Срок строительства среднего НПЗ составляет 6-7 лет, и при текущей конъюнктуре цен на нефтепродукты вложения окупятся через: 7-8 лет.

В-пятых, отсутствие нормативного регулирования, направленного на улучшение ситуации с дисбалансом первичных и вторичных мощностей. Большинство европейских стран на законодательном уровне применяют налоговые и иные меры, стимулирующие производство более качественных топлив. В результате сегодня структура потребительского спроса в Европе смещена в сторону потребления дизельного топлива и наиболее качественных бензинов.

Еще одним фактором поддержания существующего дисбаланса является выделение значительных ресурсов российскими ВИНК на приобретение нефтеперерабатывающих активов в Европе. Возможность переработки российского сырья на европейских НПЗ вблизи рынков сбыта снижает инвестиционную активность компаний в отношении российских НПЗ.

Большие надежды

Судя по заявленным планам модернизации, инвестиционная политика большинства крупнейших НПЗ, ориентированных как на внешний, так и на внутренний рынок, предполагает прежде всего увеличение вторичных мощностей переработки нефти. При этом интенсивность обновления и структура вторичных на НПЗ будут ориентированы прежде всего на внутренний спрос и, в частности, на скорость обновления автомобильного парка страны.

По оценкам Минпромэнерго, количество автомобилей в России увеличится с 32 млн в 2005 году до 44 млн к 2015 году. При этом число автомобилей, потребляющих топливо не ниже стандарта Евро-3, увеличится с 1 млн в 2005 году до 9 млн в 2010 году, а к 2015 году может достигнуть 30 млн, или порядка 65% от прогнозируемого автопарка

Рост количества современных автомобилей и их доли в автопарке страны приведет к аналогичному росту спроса на автомобильное топливо стандарта Евро-3 и выше. Потребление такого топлива в течение 10 лет может вырасти в 30 раз по сравнению с уровнем 2005 года.

Обновлению автопарка будет способствовать не только платежеспособный спрос россиян, но и новые технические регламенты для двигателей и топлив. Так, с 2010 года будет введен запрет на производство и импорт автомобилей с двигателями ниже стандарта Евро-4, а с 2014 года - ниже Евро-5.

Пожалуй, качественное изменение внутреннего спроса на основные нефтепродукты может оказаться в среднесрочной перспективе практически единственным существенным фактором, способным повлиять на улучшение структуры производства российских НПЗ.

Таким образом, в российской нефтепереработке сложилась ситуация, когда у нефтяных компаний нет сильных экономических стимулов для снижения дисбаланса первичной переработки нефти и углубляющих процессов. В таких условиях только государство может их сформировать - в первую очередь посредством налогового регулирования.

На основе изложенных факторов можно сделать вывод, что структура нефтепереработки будет меняться весьма медленно. Соответственно, и структура экспорта российских нефтепродуктов до 2010 года изменится незначительно. Можно ожидать постепенное снижение в экспорте доли мазута с 53% в 2006 году до 50% к 2010 году.

Но по сути экспорт нефтепродуктов из РФ останется преимущественно сырьевым, то есть основной их объем будет поставляться не конечному потребителю, а с целью дальнейшей переработки на НПЗ за рубежом.

Больше светлых – выгоднее

Увеличение углубляющих вторичных процессов в производстве, обеспечивающих снижение выхода мазута и рост выхода светлых нефтепродуктов, может существенно увеличить выручку и прибыльность производства. Возьмем условный НПЗ со среднеотраслевыми показателями. Такой завод на 1 тонну мазута будет производить 580 кг бензина и 1083 кг дизельного топлива. На экспорт будет направляться 18% произведенного бензина, 57% дизельного топлива и 81% мазута. С учетом цен приобретения нефтепродуктов в 2006 году на внутреннем и внешних рынках, примем среднюю стоимость реализации НПЗ топочного мазута за $271 за тонну, автомобильного бензина - $531 , дизтоплива -$551 за тонну. Стоимость корзины светлых нефтепродуктов (партия размером 1,663 тонны, приходящаяся на 1 тонну мазута) составит $905.

Среднестатистический российский НПЗ в 2006 году перерабатывал около 10 млн тонн нефти и имел глубину переработки 71,9%. Необходимо учесть, что завод производит также прочие нефтепродукты, к числу которых относятся керосин, авиационное топливо, различные масла и пр. Мы делаем осторожное предположение, что их доля в выпуске после модернизации меняться не будет. Таким образом выпуск среднестатистического НПЗ составляет 2,7 млн тонн мазута, 1,6 млн тонн бензина, 2,9 млн тонн дизельного топлива и оставшиеся 2,8 млн тонн приходятся на прочие нефтепродукты.

Расчетная выручка от реализации мазута данного гипотетического завода составляет около $730 млн. (2,7 млн тонн х $271/т), а если предприятие проведет модернизацию производства со снижением выхода мазута до минимума, то реализация светлых нефтепродуктов, объем которых увеличится в тех же пропорциях, принесет $4,06 млрд. Таким образом, дополнительный объем выручки будет равняться $3,3 млрд. С учетом средней рентабельности продаж по отрасли нефтепереработки в 2006 году (17,9%) дополнительная прибыль может составить $590 млн для среднестатистического завода образца 2006 года.

Журнал Oil & GAS JOURNAL 10(12) октябрь 2007

Елена Матросова, директор,

Михаил Белоусов, эксперт,

Дмитрий Минчев, консультант

Центр макроэкономических исследований компании «БДО Юникон»